令和6年度税制改正で賃上げ税制が見直し 注意したい取扱いについて

2024.11.22

はじめに

令和6年度税制改正で、「賃上げ促進税制」が見直された。今回の改正では、中小企業を対象に前例のない長期となる5年間の税額控除の繰越措置が設けられた。さらに、教育訓練費を増やす企業への上乗せ措置の要件を緩和するとともに、子育てとの両立支援、女性活躍支援に積極的な企業への上乗せ措置を創設し、適用期限を3年間延長している。これにともない、法人税基本通達等を一部改正。このうち租税特別措置法関係通達(法人税編)の改正では、赤字の中小企業にも賃上げインセンティブとなるように繰越控除適用に当たっては、実際に繰越控除を行う事業年度終了の時に中小企業者に該当する必要なしなどの詳細が示された。

1.令和6年度税制改正で「中堅企業向け」を新設

賃上げ促進税制は、令和4年度税制改正で創設され、企業の賃上げ・雇用拡大・人材育成を進める事業者に対し、負担増加額の一部を法人税や所得税から控除する制度。制度スタート当初は、資本金1億円以上の「大企業向け」と、1億円以下の「中小企業向け」の2制度で、「大企業」の場合、雇用者全体の給与等支給額の増加額の最大30%、中小企業の場合は最大40%を税額控除できた。

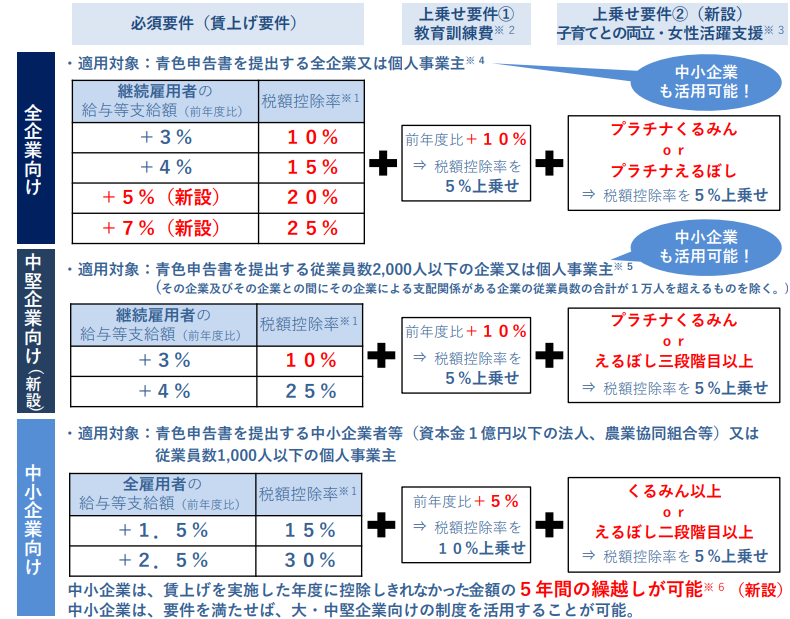

令和6年度税制改正では、「中小企業向け」「大企業向け」の2制度から、資本金1億円以下の法人や農業協同組合等、従業員数1000人以下の「中小企業向け」と、従業員数2000人以下の「中堅企業向け」、全ての企業が対象となる「全企業向け」の3つに変更された。

<全企業向け>

法人:資本金の額又は出資金の額が10億円以上かつ常時使用する従業員数が1,000人以上または常時使用する従業員数が2,000人超である法人

個人事業主:適用年の12月31日において常時使用する従業員数が2,000人超である個人事業主

<中堅企業向け>

資本金の額または出資金の額が10億円以上かつ常時使用する従業員数が1,000人以上の法人

<中小企業向け>

資本金の額が1億円以下の法人や協同組合等。資本又は出資を有しない法人のうち常時使用する従業員数が1,000人以下(個人事業主も含む)

「中堅企業向け」「全企業向け」は、全雇用者の給与等支給額の増加額の最大35%、「中小企業向け」は最大45%を税額控除できるように改正している。

具体的な改正のポイントは、①税制優遇期間の延長、②税額控除率の強化、③繰越控除制度の創設だ。

- ①税制優遇期間の延長については、従来の賃上げ促進税制は2年間の措置だったが、将来の状況を予測しながら賃上げの計画がしやすいように、税制措置期間が3年間に延長している。適用期間は2024年4月1日から2027年3月31日までに開始する事業年度。個人事業主の場合は、2025年から2027年までの各事業年度が対象となる。

- ②税額控除率の強化については、「中小企業向け」は基本的には変わらないが、「全企業向け」には高い賃上げに対する税額控除率をアップ。中堅企業向けの枠を新たに設け、ここは従来の「大企業向け」の内容を引き継いでいる。

また、上乗せ部分については、従来の教育訓練費増加による税額控除の要件を緩和し、子育てや女性活躍支援に積極的な企業には税額控除率のさらなる上乗せが可能となった。上乗せ要件は、いずれか一方の要件を満たすだけでもよく、両方の要件を満たすならば、両方の上乗せ率を適用することも可能。詳細は、以下の図表1を参照。 - ③繰越控除制度の創設については中小企業向け。赤字法人でも賃上げ促進税制を活用できるよう、5年間の繰越控除制度を設けた。

2.中小企業向けの制度改正内容

ここで中小企業を対象に詳しく説明する。

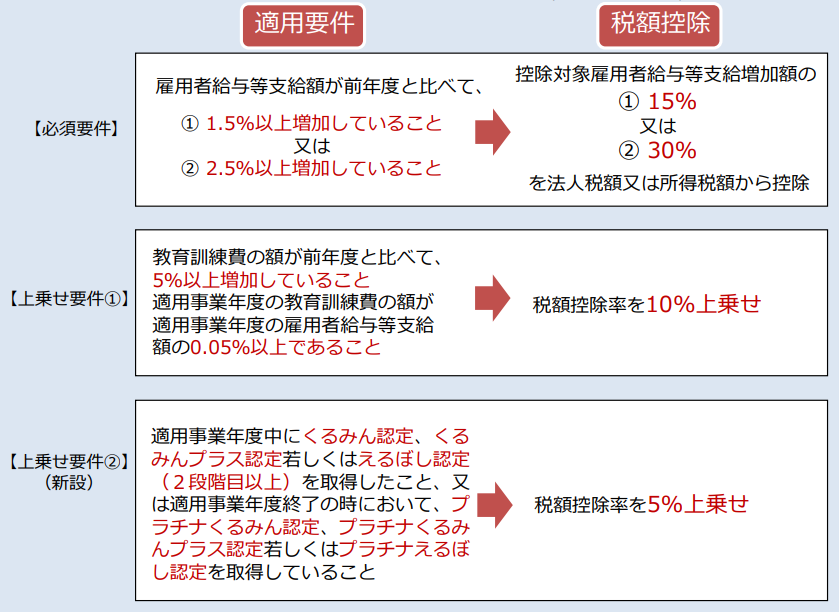

中小企業向けの賃上げ促進税制は、雇用者支給給与等支給額が前事業年度と比べ1.5%以上増加した場合、税額控除が15%、2.5%以上増加した場合が税額控除30%を適用できる。上乗せ要件に関しては、改正前は教育訓練費の額が前事業年度と比べて10%以上増加した場合に、税額控除率を10%上乗せできたが、改正後は増加率「5%以上」に緩和している。

また追加されたのが教育訓練費の額が雇用者給与等支給額の0.05%という要件。そのため、教育訓練費額が増加した場合の上乗せ措置は、次の2つの計算式に当てはまる場合に適用される。

(教育訓練費の額-比較教育訓練費の額)÷ 比較教育訓練費の額 ≧ 5%

教育訓練費の額 ÷ 雇用者給与等支給額 ≧ 0.05%

出典:経済産業省:中小企業向け賃上げ促進税制ご利用ガイドブック-令和6年4月1日以降開始の事業年度用-(個人事業主は令和7年分以降用)より

教育訓練費額とは別に、今回は新たに子育てとの両立支援・女性活躍支援に関する要件が追加され、いずれかを満たしている場合は、税額控除率を5%上乗せできることになっている。

子育てとの両立支援の要件とは、「くるみん」以上の認定を受けている場合。男性育休取得率10%以上、女性育休取得率75%以上といった要件を満たした上で認定を受けているかどうかがポイントだ。

女性活躍支援に関する要件とは、「えるぼし(2段階目以上)」の認定を受けている場合です。具体的には、以下の要件を3つ以上満たしていることが求められる。

- ・採用......男女の競争倍率が同程度、正社員に占める女性比率が産業平均以上等

- ・継続就業......女性の平均勤続年数が男性の7割以上等

- ・労働時間等の働き方......平均残業45時間/月未満等

- ・管理職比率......女性の管理職比率が産業平均以上

- ・多様なキャリアコース......女性の正社員への転換等

前述の改正により中小企業は、たとえば全雇用者の給与等支給額が前年度比+2.5%、教育訓練費が同10%増、「くるみん」以上「えるぼし(2段階目以上)」を取得している場合は全雇用者の給与支給額の増加額の最大45%を税額控除となる。

詳細は、国税庁の「給与等の支給額が増加した場合の法人税額の特別控除(中小企業者等における賃上げ促進税制)」を参照。

なお、中小企業は「全企業向け」「中堅企業向け」の制度を活用することもできる。また中小企業は、賃上げを実施した年度に控除しきれなかった金額の5年間の繰越しが可能となり、赤字企業でも制度を活用できるようにした。なお、繰越し控除を行うためには、未控除額が発生した年度の申告で「給与等の支給額が増加した場合の法人税額の特別控除に関する明細書」を提出する必要がある。