賃上げ税制改正で中小企業は最大45%控除に ~ 会計事務所の事務負担、リスク増の懸念も

2024.01.22

はじめに

令和6年度税制改正大綱の目玉の一つに、賃上げ促進税制、いわゆる「賃上げ税制」の見直しが盛り込まれた。具体的には、賃上げ税制を3年間延長した上で内容を見直している。

中小企業も、人材採用・定着の面から賃上げを実施し、賃上げ税制を利用するところが増えそうだが、経理業務を丸投げされている会計事務所にとっては、事務負担増や業務リスクも高くなることから注意していく必要がある。

1.従業員2千人以下の企業は「中堅企業」

賃上げ税制は、一定以上の賃上げをおこなった企業に対し、法人税の納税額から一定額を控除できる制度。控除額はどれだけ賃上げをおこなったかに応じて決まる。

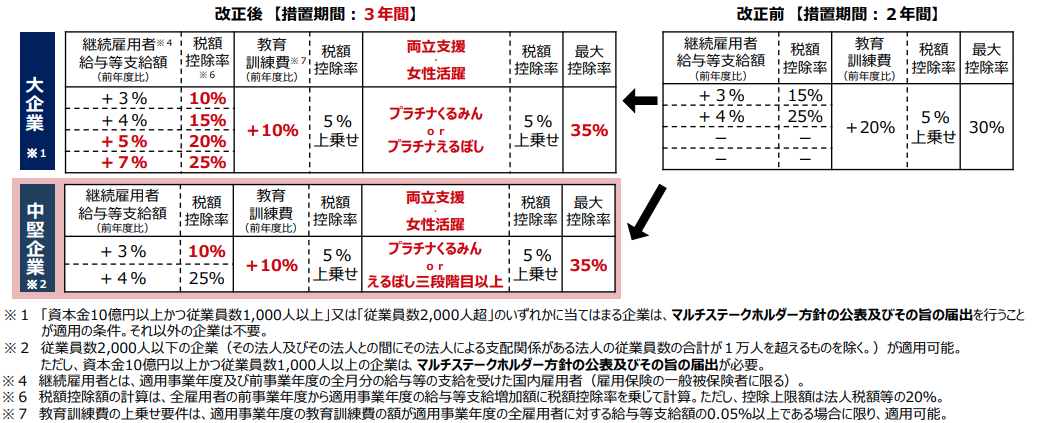

常時従業員を2千人超雇用している大企業に対しては、現行の賃上げ率の要件は維持しつつ、さらなる賃上げを促進する目的から、継続雇用者の給与等支給額の増加に応じた控除率の上乗せをおこなう。

改正前は、継続雇用者の給与・ボーナスの総額を前年度より3%以上増やした場合、従業員全体の給与などの増額分の15%、4%以上増やした場合は増額分の25%を控除できた。

令和6年度税制改正では、賃上げを3%以上した場合、控除率を10%、4%以上で15%に引き下げた上で、新たな基準として5%以上で20%、7%以上で25%、それぞれ控除できるようにする。

また、新たに設けられたのが、従業員が2千人以下の企業を「中堅企業」と位置付けた点だ。4%以上の賃上げで25%の控除という従来の水準を維持しつつ、企業規模を問わず教育訓練費を一定程度上積みし、女性活躍や子育て支援の環境整備を進めていると認められると、さらなる控除を受けることができるようにする。

これによって大企業や中堅企業では、控除率を最大で35%まで引き上げることができるようになる(図表1参考)。

<図表1 大企業・中堅企業向け賃上げ促進税制の拡充及び延長>

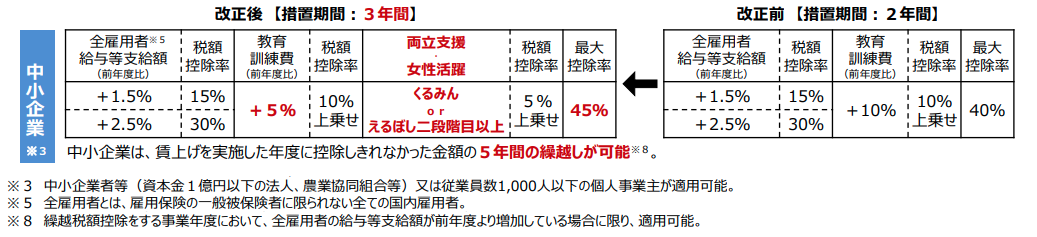

2.中小企業に繰越控除制度の創設

一方で、中小企業においては、約6割が赤字とも言われており、税制措置のインセンティブの効果があまりないため、従来の賃上げ要件、控除率を維持しつつ、新たに繰越控除制度を創設する。

具体的には、中小企業向けの賃上げ促進税制は、上乗せ措置として最大税額控除率を40%か45%へ拡大。また、当期の税額から控除できなかった繰越欠損金について5年間の繰越しができることとした上で、適用期限を3年延長する。

このほか、雇用環境を改善するために、教育訓練費の上乗せ要件が緩和されるとともに、働きやすい職場づくりへのインセンティブとして、子育てと仕事の両立支援や女性活躍の推進の取組みに積極的な企業に対する控除率の上乗せ措置を講じている(図表2参考)。

<図表2 中小企業向け賃上げ促進税制の拡充及び延長>

出典:経済産業省「経済産業関係 令和6年度税制改正について」

中小企業においては、記帳・会計業務を会計事務所に丸投げしているケースも少なくない。賃上げ税制は、これまでよりも取扱いが細かくなるので、必然的に事務負担と業務リスクが増加する。職員教育の徹底、業務の進め方の見直しなど、早めの対応をしていきたい。