2024年から使いやすくなる相続時精算課税制度 暦年課税は加算期間が7年に

2023.11.30

はじめに

令和5年度税制改正では、相続時精算課税制度や暦年課税における、いわゆる「生前贈与加算」等の見直しが行われた。相続時精算課税制度は使い勝手が向上する一方で、暦年課税の使い勝手は悪くなる。利用の増加が見込まれる制度見直し後の相続時精算課税制度は、2024年1月からスタートする。

1.メリットとデメリットの両面

相続時精算課税制度は、贈与時の贈与税と相続時の相続税を合算して課税する制度。生前贈与する場合、累計2,500万円(特別控除)までは贈与税が非課税となるが、相続が発生したときに、過去に生前贈与した財産も一緒に相続税を課税する。累計2,500万円を超えた場合、超えた部分に対して一律20%の贈与税がかかる。

適用されるのは、60歳以上の父母や祖父母(贈与者)から18歳以上(2022年3月31日以前の贈与により財産を取得した場合は20歳以上)の子や孫(受贈者)に対して財産を贈与した場合だ。

相続時精算課税制度のメリットは、累計2,500万円まで非課税で贈与ができるほか、贈与税の課税時期を延期できる、生前に多くの贈与ができるため相続時の争いを防止できるなどが挙げられる。

一方で、暦年課税との選択制となっており、相続時精算課税制度を選択すると暦年贈与は使えないほか、必ず贈与税の申告が必要だ。登録免許税や不動産取得税の負担が増える可能性があるなどもデメリットだ。

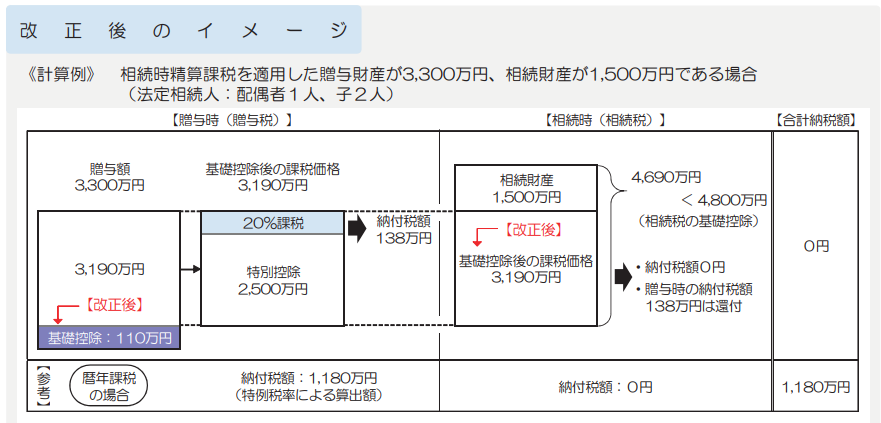

2.相続時精算課税制度にも基礎控除

こうしたデメリットが影響し、利用者は多くなかったが、令和5年度税制改正では、暦年課税に係る贈与税の基礎控除110万円とは別に、毎年110万円の基礎控除が創設された。これにより、従来の基礎控除2,500万円に加えて、暦年贈与同様110万円の基礎控除が加わり、2024年1月1日以後、贈与により取得した財産に係るその年分の贈与税については、暦年課税の基礎控除とは別に、贈与税の課税価格から基礎控除額110万円が控除される。

従来は、相続時精算課税制度を利用すると、税務署への申告が必要不可欠だったが、2024年(令和6年)1月以降は、暦年贈与同様110万円以下の贈与であれば申告不要だ。

出典:国税庁パンフレット「令和5年度相続税及び贈与税の税制改正のあらまし」より

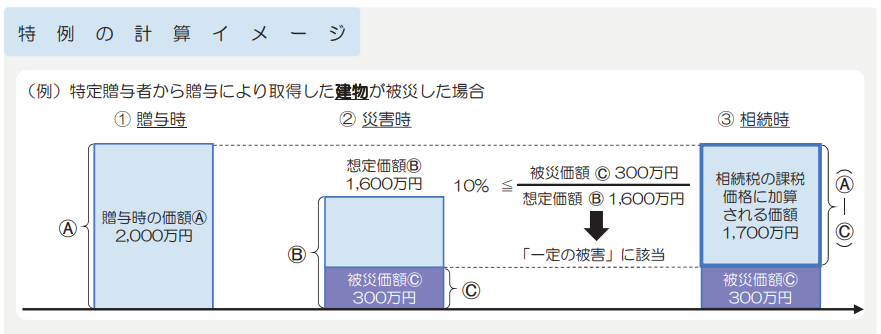

また、今回の改正では、相続時精算課税制度を利用して、土地・建物の贈与が行われた場合だが、災害により一定以上の被害を受けた場合、相続時に課税価格を再計算する特例も設けられている。

出典:国税庁パンフレット「令和5年度相続税及び贈与税の税制改正のあらまし」より

政府としては、相続時精算課税制度のデメリットをできるだけ解消し、利用促進を促す狙いがある。

3.暦年課税は加算期間が3年から7年に

一方で、使い勝手が悪くなるのが暦年課税だ。

暦年課税は、1月1日から12月31日の1年間で譲り受けた財産の合計金額から、基礎控除額である110万円を差し引いた残額に贈与税を課すというもの。ただし、生前贈与の後、3年以内に被相続人が亡くなり相続が発生した場合、贈与税がかかっていたかどうかに関係なく相続税の課税対象となる。これを「生前贈与加算」という。たとえば、被相続人が2023年11月1日に死亡した場合、その3年前である2020年11月1日から死亡日までの間に行われた贈与が生前贈与加算の対象となる。なお、生前贈与加算によって相続財産に加算すべき金額は、相続時の時価ではなく、贈与時の時価になる。

令和5年度改正では、この「生前贈与加算」に関して、相続税の課税価額に加算される対象期間を3年から同7年に延長する。

ただし、こちらは2024年1月からすぐにというわけでなく、2027年の相続から徐々に延び、2031年に相続開始前7年間になる。そして、新たに延長される4年間に受けた贈与のうち総額100万円までは相続財産については相続財産に加算しない。

| 贈与の時期 | 加算対象期間 | |

|---|---|---|

| ~2023年12月31日 | 相続開始前3年間 | |

| 2024年1月1日~ | 贈与者の相続開始日 | - |

| 2024年1月1日~2026年12月31日 | 相続開始前3年間 | |

| 2027年1月1日~2030年12月31日 | 2024年1月1日~相続開始日 | |

| 2031年1月1日~ | 相続開始前7年間 | |

参考:国税庁パンフレット「令和5年度相続税及び贈与税の税制改正のあらまし」より

令和5年度税制改正により暦年課税の使い勝手が悪くなる一方で、相続時精算課税制度の利便性が増し、今後の利用数の増加が期待される。どちらが有利かについては、贈与の時期や贈与財産の種類等によって異なるため、選択の際には税理士等の専門家の意見を聞きながら検討したい。