インボイス制度 2割特例適用したときの消費税申告に注意

2023.10.24

はじめに

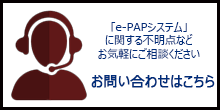

10月1日から適格請求書等保存方式(インボイス制度)がスタートしたが、これを機に免税事業者からインボイス発行事業者として課税事業者になるケースが少なくない。国では、免税事業者からインボイス発行事業者になった場合の負担軽減措置として、期限つきながら、仕入税額控除の金額を2割だけの負担で済む特例を用意しているが、このほど、その確定申告書の作成の仕方などが公表された。

出典元:国税庁ホームページ

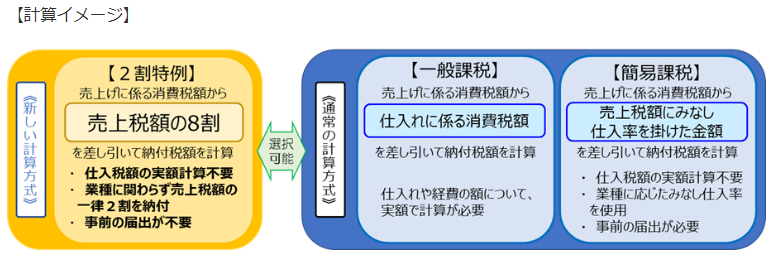

1.「付表6」から「申告書(第一表・第二表)」へ記入

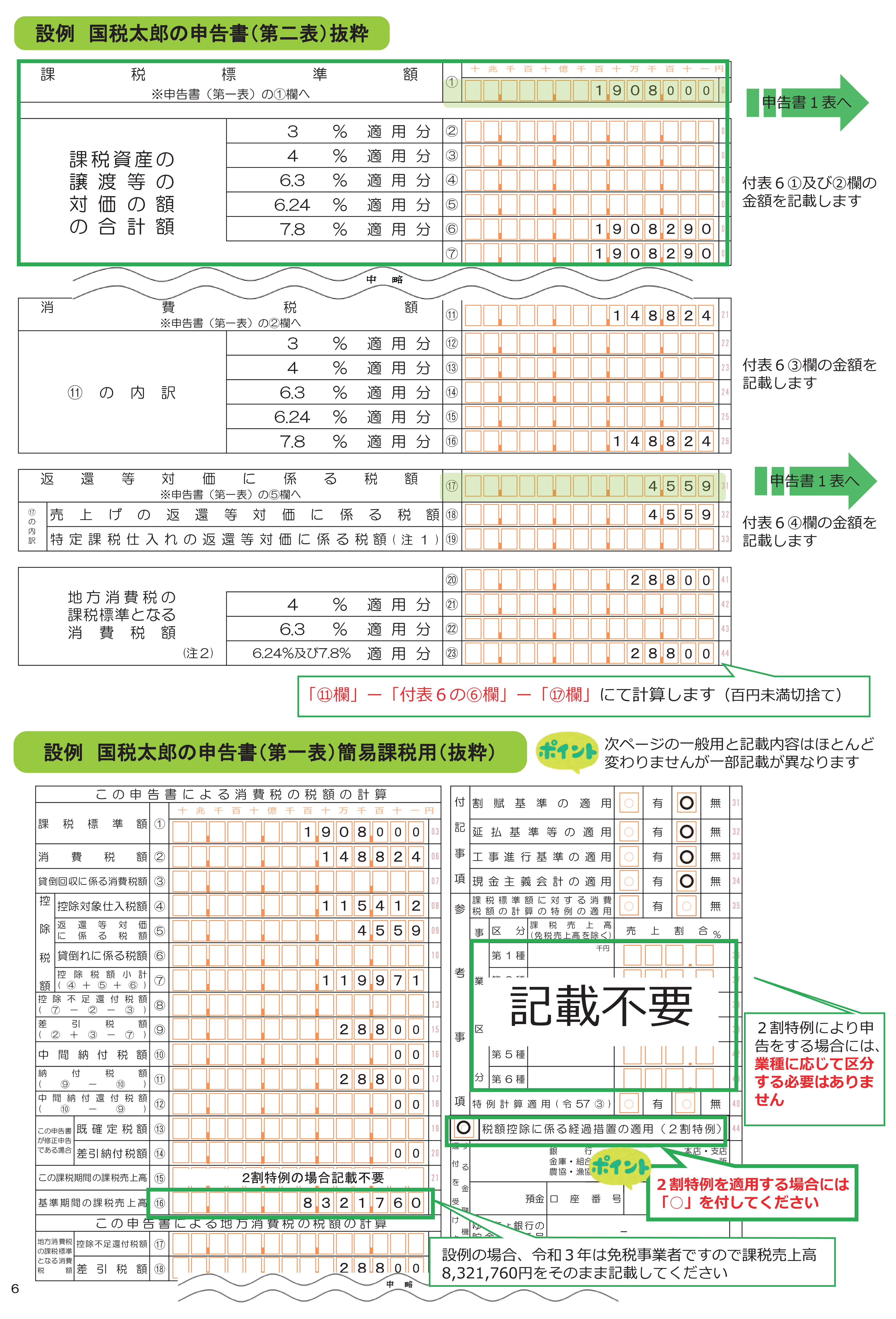

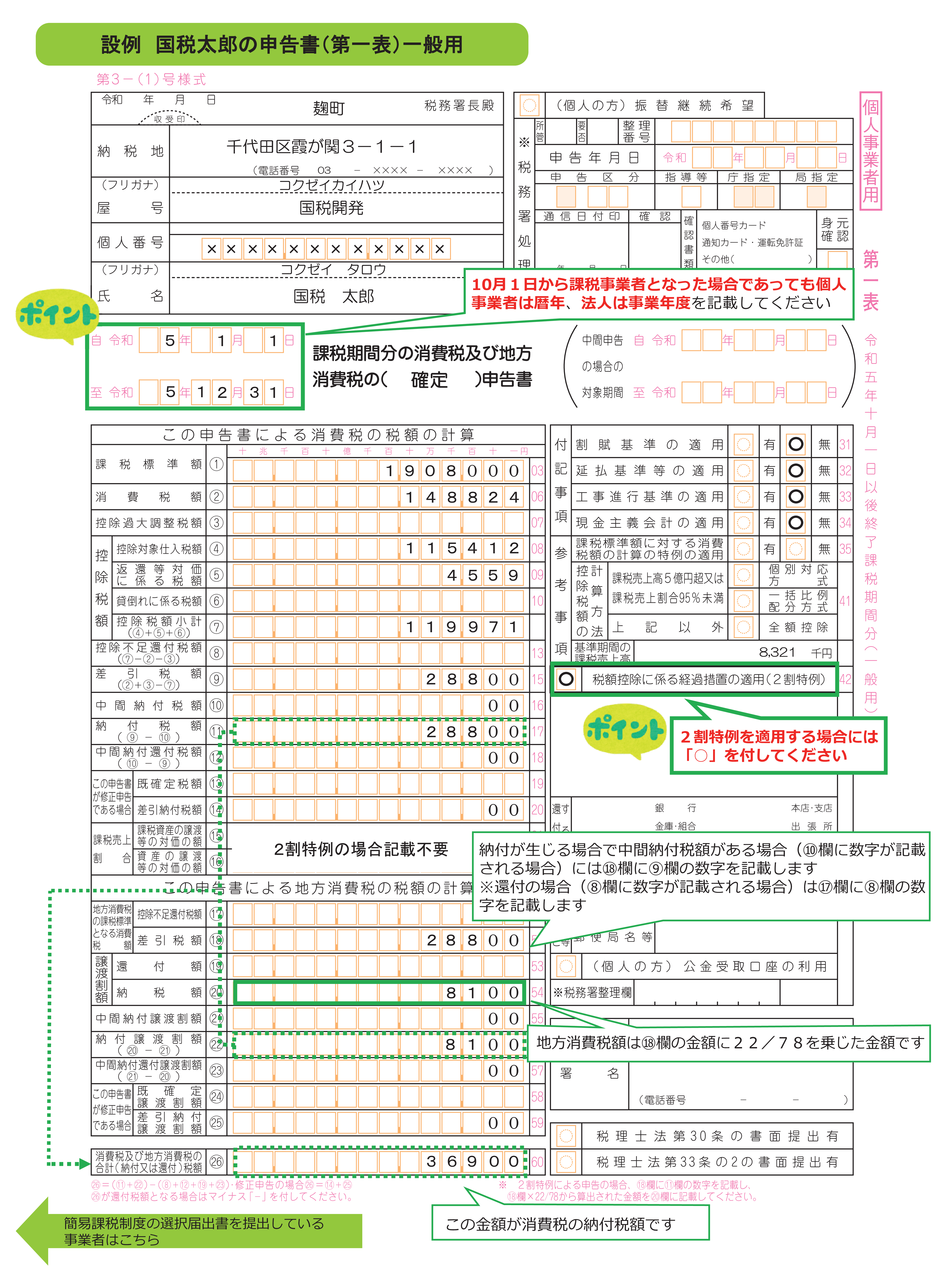

まず国税庁では、2割特例を適用する際の申告書等の様式として、関連通達を改正し、「消費税の申告書第一表」に2割特例適用時に「〇」を付ける「税額控除に係る経過措置の適用(2割特例)」欄を追加。また、「付表6」として「税率別消費税額計算表(小規模事業者に係る税額控除に関する経過措置を適用する課税期間用)」を新たに設けた。

現在、国税庁が公表している用紙は「申告書第一表」「申告書第二表」「付表6」。

「付表6」については、貸倒れに係る消費税額等がある場合に用いる通常版のみだが、貸倒れがない場合に用いる「簡易版」も今後公表される。

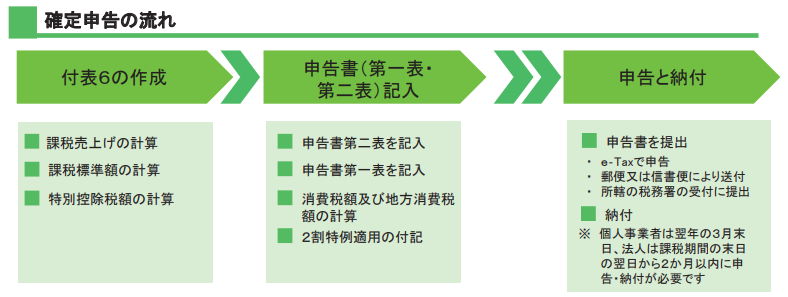

2割特例を適用した場合の申告書の作成方法だが、国税庁が公表した手引きによれば、確定申告の流れとして「付表6」から「申告書(第一表・第二表)」へ記入していくとしている。

注意するポイントとして、申告書第一表では、2割特例の場合に記載が不要な項目について、「課税売上割合」の⑮⑯欄、簡易課税用の「事業区分」を示している。

地方消費税額の計算では、第二表の㉓欄で「地方消費税の課税標準となる消費税額」を計算し、第一表の「地方消費税標準となる消費税額」の「差引税額」(⑱欄)の金額に22/78を乗じて地方消費税額(⑳欄)を算出する流れを説明している。

図の出典元:国税庁パンフレット

2.消費税申告の都度、適用受けるかどうかの選択が可能

2割特例は、免税事業者からインボイス発行事業者になった事業者が対象。そのため、基準期間における課税売上高が1千万円を超える事業者、資本金1千万円以上の新設法人、調整対象固定資産や高額特定資産を取得して仕入税額控除を行った事業者等、インボイス発行事業者の登録と関係なく事業者免税点制度の適用を受けないこととなる場合や、課税期間を1カ月又は3カ月に短縮する特例の適用を受ける場合は、2割特例の対象とはならない。

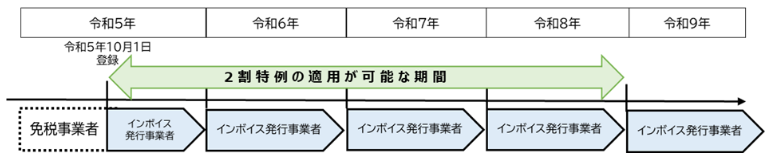

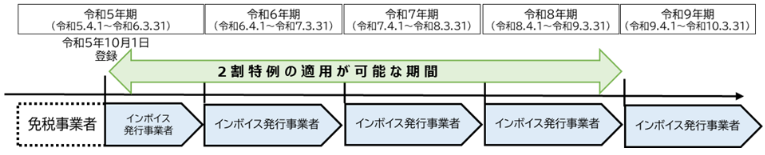

2割特例の適用期間は、インボイス発行事業者の令和5年10月1日から令和8年9月30日までの日の属する各課税期間だ(28改正法附則51の2①)。免税事業者である個人事業者が令和5年10月1日から登録を受ける場合は、令和5年分(10月から12月分)の申告から令和8年分の申告までの計4回の申告が適用対象範囲となる。

免税事業者である3月決算法人が令和5年10月1日から登録を受ける場合については、令和5年10月から令和6年3月の申告から令和8年期の申告までの計4回の申告が適用対象範囲となる。

図の出典元:国税庁ホームページ

2割特例の適用に当たっての注意点としては、消費税の申告を行う都度、適用を受けるかどうかの選択が可能だが、申告する課税期間が2割特例の適用対象となる課税期間である必要がある。

また、令和4年中に「消費税課税事業者選択届出書」と合わせて「適格請求書発行事業者の登録申請書」を提出し、令和5年1月から消費税の課税事業者となったことにより令和5年分について2割特例の適用を受けることができない事業者においても、令和4年分の課税売上高が1千万円以下である場合には、原則として、令和6年分について2割特例を適用することができる。

このほか、一般課税と簡易課税のいずれを選択している場合でも、適用することが可能。簡易課税制度の適用を受けるための届出書を提出していたとしても、申告の際に2割特例を適用することができる。