国税庁 令和5年中にインボイス登録する場合の「書き方フローチャート」を公表

2023.02.03

はじめに

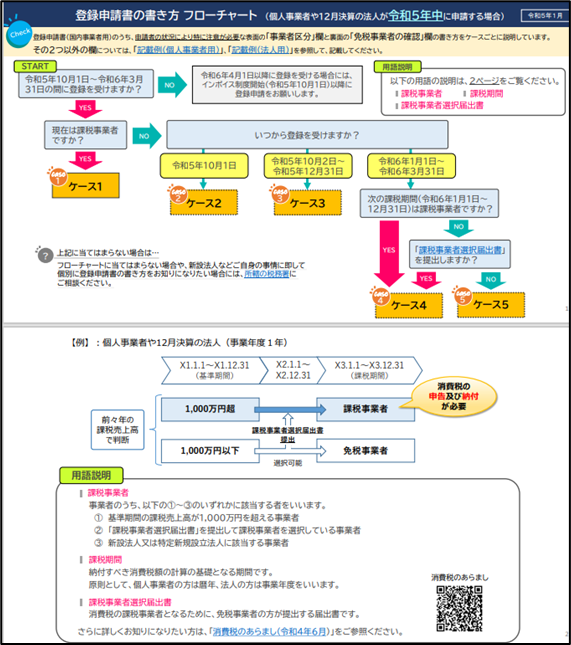

インボイス制度の施行まで残すところあと8ヵ月となったが、国税庁は令和5年1月4日付けで、令和5年中に個人事業者や12月決算法人がインボイス発行事業者に登録するためのフローチャートを公表した。これは令和4年12月5日付けで公表したフローチャートのアップデート版だ。

1.イレギュラーな場合の「5ケース」を想定

令和5年10月1日から施行される消費税の適格請求書等発行事業者(インボイス発行事業者)になるためには、基本的に令和5年3月31日までに登録申請をする必要がある。

登録申請書の書き方については、一般的な場合であればほとんど問題なく書けるが、イレギュラーな場合にどう書いていいのか分からないなどの声も多かった。

そこで、国税庁では、令和5年1月4日付けで「登録申請書の書き方 フローチャート」(書き方フローチャート)を公表した。

出典:登録申請手続(国内事業者用)|登録申請書の書き方フローチャート(令和5年中に申請する方用)

これは令和4年12月5日付けで公表していた「書き方フローチャート」を令和5年提出分にアップデートしたもの。

フローチャートは5つのケースを想定し、それぞれのケースごとの記載例を明記している。

以下その内容だ。

<ケース1>

令和5年(提出時)が課税事業者の方(個人事業者・12月決算の法人)

<ケース2>

令和5年(提出時)が免税事業者で、令和5年10月1日に登録を受ける方(個人事業者・12月決算の法人)

<ケース3>

令和5年(提出時)が免税事業者で、令和5年10月2日~12月31日に登録を受ける方(個人事業者・12月決算の法人)

<ケース4>

令和5年(提出時)が免税事業者の方(個人事業者・12月決算の法人)で、令和6年が①課税事業者または②免税事業者で課税事業者選択届出書を提出し課税事業者になる方

<ケース5>

令和5年(提出時)・令和6年が免税事業者で、令和6年1月1日~3月31日に登録を受ける方(個人事業者・12月決算の法人)

令和4年12月5日付けで公表されたものと大きく違うのは、全体的には令和5年中の提出が前提となっているため、最初のフローチャートが簡素化されている点。また各ケースにおいては、提出・登録のタイミングによる書き方の違いが分かりやすく説明されている。

なお、ここでは、令和5年1月4日付けとの違いが分かりやすいように、次に令和4年12月5日付けの「ケース」も記載しておく。

参考:令和4年12月5日付けの「ケース」

<ケース1>

令和4年(提出時)が課税事業者の方(個人事業者・12月決算の法人)で、令和5年が①課税事業者または②免税事業者で課税事業者選択届出書を提出し課税事業者になる方

<ケース2>

令和4年(提出時)が課税事業者の方(個人事業者・12月決算の法人)で、令和5年が免税事業者になる方

<ケース3>

令和4年(提出時)が免税事業者の方(個人事業者・12月決算の法人)で、令和5年が①課税事業者または②免税事業者で課税事業者選択届出書を提出し課税事業者になる方

<ケース4>

令和4年(提出時)・令和5年が免税事業者で、令和5年10月1日に登録を受ける方(個人事業者・12月決算の法人)

<ケース5>

令和4年(提出時)・令和5年が免税事業者で、令和5年10月2日~12月31日に登録を受ける方(個人事業者・12月決算の法人)

2.個人事業主のインボイス登録遅れ

国税庁によると、インボイス登録事業者のうち、令和4年12月末の登録数(人格のない社団等2,297件を除く)は198万7,348件。このうち、法人の登録数は151万7,844件で約76%を占める。この数字を見ると、個人事業主の登録が遅れていることが分かる。

閣議決定された令和5年度税制改正大綱では、小規模事業者に対する軽減措置が講じられているほか、令和5年10月1日からインボイス発行事業者となるための登録申請が4月以降であっても、提出が遅れた理由(困難な事情)の記載がなくても申請を受け付けることが明記されている。こうした軽減負担措置が、個人事業主などのインボイス登録をどれだけ押し上げるのか関心が集まっている。