2022年4月からの成人年齢引下げで影響する税金問題

2022.05.06

はじめに

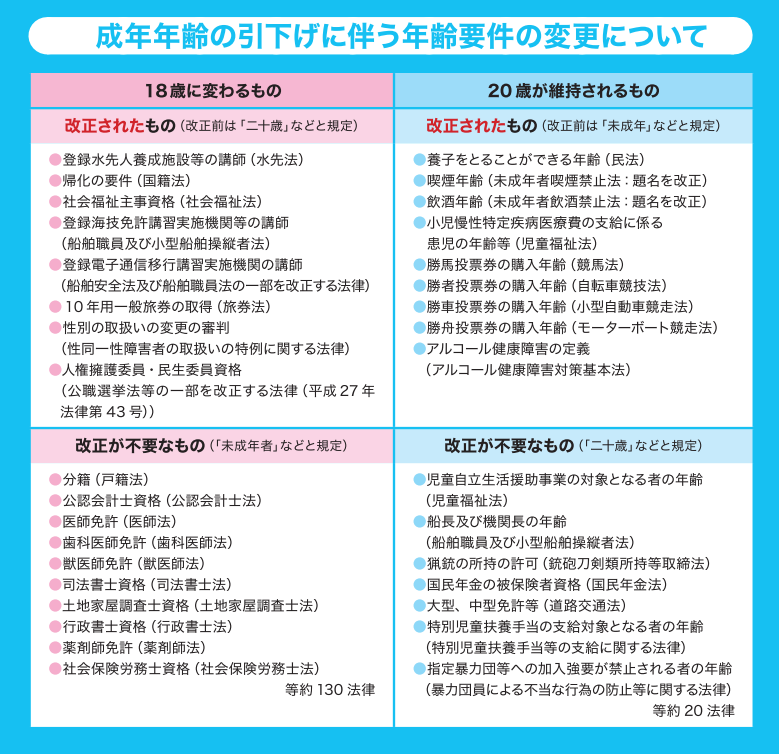

2022年4月から成人年齢が18歳に引き下げられた。2016年には選挙権が18歳へ引き下げられているが、今度の引き下げではさまざまなことが「18歳から」に変わる。ここでは、成人年齢が18歳になることで影響のある税金問題について解説する。

1.成人年齢引き下げの影響は幅広い

2022年4月1日から成人年齢が20歳から18歳に引き下げられた。これにより4月以降、18歳や19歳でも、1人で契約といった法律行為を行える。たとえば、携帯電話を契約する、一人暮らしの部屋を借りる、クレジットカードをつくる、高額な商品を購入したときにローンを組むなど、未成年は親の同意が必要だが、成人なら親の同意なく、こうした契約ができるようになる。さらに、10年有効のパスポートの取得、公認会計士や司法書士、行政書士などの資格を取得したりすることもできるようになる。

出典:法務省パンプレット『民法改正 成年年齢の引下げ ~若者がいきいきと活躍する社会へ~』より

この成人年齢引き下げの影響については税金問題も見逃せない。主な税目として所得税、住民税、相続税、贈与税に影響がある。

具体的には、以下の内容だ。

・相続税=「未成年者控除」の年齢制限が下がる

・贈与税=「特例税率」を適用できる年齢が下がる

「結婚・子育て資金の特例」を利用できる年齢が下がる

「住宅取得資金贈与の特例」を利用できる年齢が下がる

「相続時精算課税制度」を利用できる年齢が下がる

・住民税=個人の住民税が非課税になる基準の変更

・所得税=NISAの年齢制限が引き下げ(住民税にも影響あり)

2.相続税・贈与税関係の変更点

<相続税>

相続人の中に未成年者がいる場合、その未成年者が成人するまでの年数に10万円を乗じた金額が、相続税から控除されるのが「未成年者控除」。計算式は、

未成年者控除額 =( 18 - ※相続発生時の未成年者の年齢 )× 10万円

※年齢の1年未満は切り捨て(例:17歳3カ月→17歳)

この未成年者は3月31日まで「20歳未満」という意味だったが、これが2022年4月1日以降は「18歳未満」に変わる。

具体的には、

3月31日まで:「相続や遺贈で財産を取得したときに20歳未満」

4月1日から:「相続や遺贈で財産を取得したときに18歳未満」

未成年者控除の計算については

3月31日まで:10万円×(20歳―相続したときの年齢)

3月1日から:10万円×(18歳―相続したときの年齢)

*相続したときの年齢は満未満にする 例)10歳6カ月⇒10歳

このほか、相続関係では、4月1日以降は相続人が18歳以上なら単独で遺産分割協議に参加可能となる。

<贈与税>

贈与税は相続税以上に、成人年齢の引き下げの影響は大きいので注意したい。

●暦年課税制度

暦年課税制度には2つの税率がある。

・特例贈与:親や祖父母から子や孫への贈与に使う税率

・一般贈与:それ以外の間柄での贈与に使う税率

特例贈与は一般贈与よりも贈与税が抑えられている。特例贈与の税率の条件は、「親や祖父母から子や孫への贈与」だけではなく、受贈者である子や孫の年齢に「20歳以上」という条件があるが、これが4月1日以降は「18歳以上」になる。

3月31日まで:「贈与された年の1月1日時点で20歳以上」

4月1日から:「贈与された年の1月1日時点で18歳以上」

●贈与税の非課税措置

贈与税には、親や祖父母が子や孫にまとまった資金を贈与しても一定額まで非課税になる制度がある。その内、次の2つは受贈者の年齢に「20歳以上」という条件を設けられているが、これも4月1日から「18歳以上」に変った。

・住宅取得等資金の贈与税の非課税措置

=直系尊属から受け取った「住宅取得資金」などが、原則1千万円まで非課税になる制度

・結婚・子育て資金の贈与税の非課税措置

=直系尊属から所定の方法で受け取った「結婚・子育て資金」が、1千万円まで非課税になる制度

ただ「18歳以上」の年齢の考え方については注意が必要だ。

住宅取得等資金の贈与税の非課税措置では、3月31日まで「贈与された年の1月1日に20歳以上」が、4月1日からは「贈与された年の1月1日に18歳以上」に。結婚・子育て資金の贈与税の非課税措置については、3月31日まで「信託受益権等を取得したときに20歳以上」が、4月1日からは「信託受益権等を取得したときに18歳以上」になる。

●相続時精算課税制度

相続時精算課税制度は、年間2,500万円までの生前贈与について、贈与税を非課税にする代わりに相続税の課税対象とする制度。原則60歳以上の父母または祖父母から子または孫に財産を贈与した場合に選択できる。従来は、子または孫の年齢が「20歳以上」だったが、4月1日以降は「18歳以上」になる。この年齢の考え方も注意が必要だ。

3月31日までなら「贈与された年の1月1日時点で20歳以上」

4月1日からは「贈与された年の1月1日時点で18歳以上」

となる。

●事業承継税制

事業承継税制は、先代経営者が後継者へ非上場株式等を贈与した場合に、贈与税の納税猶予を受けるための制度。後継者が非上場株式や事業用資産(個人)を先代経営者から受贈あるいは相続し、経営承継円滑化法の認定を都道府県知事から受けると、贈与税や相続税の納税が猶予あるいは免除される。

事業承継税制においても、贈与を受ける後継者(受贈者)の年齢が20歳以上から、4月1日以降からは18歳以上に引き下げられた。

3.所得税関係の変更点

<所得税>

「NISA(少額投資非課税制度)」の年齢制限も引き下げられたことから、税金面では所得税と住民税の両方に関係してくる。

NISAには、成人と未成年で商品が異なる。成人向けは、「一般NISA」と「つみたてNISA」がある。投資で得られた利益には、通常20.315%の税金がかかるが、一般NISA・つみたてNISAを利用して投資をすると、この税金がゼロになる。

また、一般NISAでは毎年120万円までの投資の利益が5年間非課税。つみたてNISAでは毎年40万円までの投資の利益を20年間非課税にできる。

ジュニアNISAは、口座の運用・管理は、原則として親権者や祖父母(二親等以内の親族)が代理して行うもの。非課税期間が5年間である点は一般NISAと同様。また、ジュニアNISA口座の投資可能期間は2023年で終了する。ただし、2023年の制度終了時点で18歳になっていない場合は、2024年以降の各年において非課税期間(5年間)の終了した金融商品を継続管理勘定に移管(ロールオーバー)することができる。

これら、一般NISAやつみたてNISAも、ジュニアNISAも成人年齢が18歳に引き下げの影響を受ける。一般NISA・つみたてNISAにおいては、3月31日までは「口座を開設する年の1月1日時点で20歳以上」だったものが、「口座を開設する年の1月1日時点で18歳以上」に変った。

ジュニアNISAにおいては、3月31日まで「口座を開設する年の1月1日時点で20歳未満」だったものが、「口座を開設する年の1月1日時点で18歳未満」に変った。

その他、住民税の非課税に関する変更は、たとえば「バイトで年間100万円くらい稼いでいる18~19歳」などに影響する可能性がある。また、相続税・贈与税の変更は、18~19歳あたりの人が「遺産相続」や「まとまった財産の贈与」を受ける際に関係する。

●個人住民税

成人年齢の引き下げにより、個人住民税が非課税となる「未成年者のうち前年の合計所得金額が135万円以下の者」について、「20歳未満」から「18歳未満」へと改正された。

また、

1.生活保護を受けている

2.障がい者、未成年者、寡婦または一人親で、前年の合計所得金額が135万円以下

3.前年の合計所得金額が各地方自治体で定める金額(非課税限度額)以下

の3つのいずれかを満たすと、均等割・所得割の両方が非課税となるが、成人年齢が20歳以上のときは、上記2の条件である未成年者は3月31日まで「20歳未満」だった。

4月1日からは「18歳未満」となる。つまり、4月以降、18、19歳は、2の要件にあてはまらなくなる。アルバイトなどで稼ぎすぎていると、3の非課税限度額を超えるのであれば、住民税を納める必要が出てくる。