令和4年1月からの改正電子帳簿保存法はこれまでとのインパクトは全く違う!会計事務所が押さえておくべきポイント

2021.11.01

はじめに

令和4年1月1日から新たな電子帳簿保存法(以下、「電帳法」)が施行される。今回の改正は、これまでの電帳法改正とは全く異なるインパクトがある。税務行政のデジタル化を一気に加速させ、企業のバックオフィス業務に大きな変革をもたらすだろう。そこで新たな電帳法のポイントについてまとめた。

1.電帳法における電子帳簿保存とは

令和4年1月1日から改正される電帳法のポイントは、

- 1、「税務署長の事前承認制度が廃止」

- 2、「電磁的記録による保存等の要件が大幅に緩和」

されたこと。

1については、これまで、電子的に作成した国税関係帳簿を電磁的記録により保存する場合には、事前に税務署長の承認が必要だったが、事業者の事務負担を軽減するため、事前承認は不要となった。スキャナ保存においても、同様に税務署長の事前承認制度が不要となっている。

2については、国税関係帳簿の電磁記録による保存要件が、従来の「電子帳簿」等が「優良な電子帳簿」と「最低限の要件を満たす電子帳簿」の2種類に区分されることになり、「優良な電子帳簿」で保存した場合は、過少申告加算税の軽減措置が設けられるなど、保存する帳簿の種類によってインセンティブが設けられる。

電帳法は平成10年に制定され、正式名称は「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」。そもそも国税関係帳簿書類(国税関係帳簿と国税関係書類)は、法人税法や所得税法の定めにより一定期間の保存が義務付けられている。紙ベースでの保存が前提とはいえ、特定の条件下でシステム上の電子データで保存することを認めてきたのが電帳法だ。

電帳法は、これまでも時代に合わせて複数回見直され、令和4年1月1日からは、税務行政及び社会のデジタル化をより加速させるため、さらにアップデートされる。

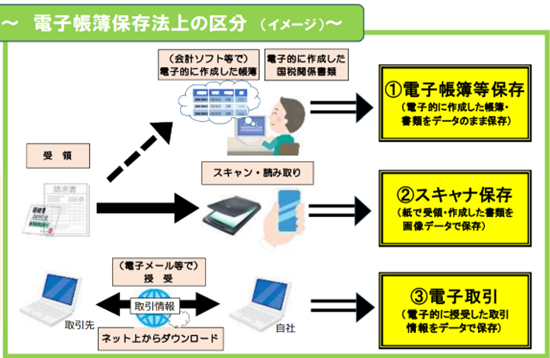

そもそも、電帳法における国税関係帳簿書類の電磁的記録については、大きく3つの保存方法で区分している。

- (1)「電子帳簿等保存制度(帳簿)(書類)」⇒国税関係帳簿(総勘定元帳、仕訳台帳、固定資産台帳など)と決算に係る国税関係書類(貸借対照表、損益計算書、棚卸表など)、取引に係る国税関係書類(見積書・納品書・請求書の控えなど)に関する帳簿・書類をデータのまま保存

- (2)「スキャナ保存制度」⇒取引に係る国税関係書類(見積書・納品書・請求書の控えや領収書、請求書、契約書など)をスキャナでPDFデータなどに変換し、画像データとして保存

- (3)「電子取引に係るデータ保存制度」⇒注文書や契約書、見積書・注文書の控えなどを電子データで授受した取引情報を保存

今回、一番大きく変わるのが(3)で、保存が義務化される。(1)(2)に関しては、紙か電磁的記録で残すかは任意選択となっている。

図1

2.令和4年1月からの電帳法改正における帳簿等保存制度の改正

前述した通り、今回の改正では、事前承認がなくなる。これまで、電帳法を利用したくても事前承認を受けるハードルが高く、利用しづらいという意見があったためだ。

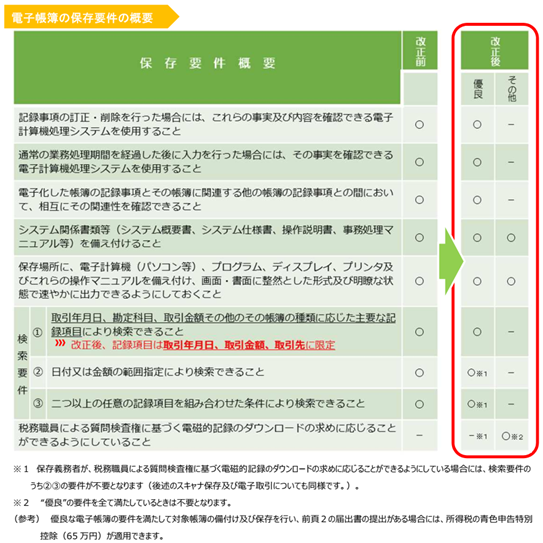

新たな電子帳簿保存制度では、国税関係帳簿の電磁記録による保存要件が、「優良な電子帳簿」と「最低限の要件を満たす電子帳簿」の2種類の保存方式にて区分。

「優良な電子帳簿」は、過少申告加算税の軽減措置、65万円青色申告特別控除の要件とするなど、インセンティブ措置を設けており、「最低限の要件を満たす電子帳簿」と差別化を図っている。

「優良な電子帳簿」については、①訂正・削除・追加履歴の確保、②帳簿間の相互関連制の確保、③検索機能の確保の保存要件が定められ、記帳水準が高いということで、過少申告加算税を5%軽減する措置が新たに設けられている。

一方で「最低限の要件を満たす電子帳簿」の要件により保存を行っている国税関係帳簿については、従来よりも保存要件のハードルを下げたことで、誰もが利用しやすい制度となり、飛躍的に利用者が増加することが期待されている。

要件としては、正規の簿記の原則(一般的には複式簿記)に従って記録されるものに限られ、詳細は以下の「保存要件概要」の改正後「その他」を参照。

図2

3.スキャナ保存制度について

スキャナ保存についても、来年1月からの改正では要件が緩和される。 国税関係書類(決算関係書類を除く)の全部又は一部について、その国税関係書類に記載されている事項を、スキャナ(デジタルカメラ,スマートフォン等も含む)により電磁的記録に記録する場合、以下の要件を満たしていれば、電帳法での保存要件を満たすことになる。

- ・タイムスタンプの付与期間が、記録事項の入力期間と同様、最長約2か月と概ね7営業日以内。

- ・受領者等がスキャナで読み取る際の国税関係書類への自署が不要。

- ・電磁的記録について訂正又は削除を行った場合に、これらの事実及び内容を確認することができるクラウド等(注1)において、入力期間内にその電磁的記録の保存を行ったことを確認することができるときは、タイムスタンプの付与に代えることができる。

- ・検索要件の記録項目について、取引年月日その他の日付、取引金額及び取引先に限定されるとともに、税務職員による質問検査権に基づく電磁的記録のダウンロードの求めに応じる場合には、範囲指定及び項目を組み合わせて条件を設定できる機能の確保(図2の「帳簿の検索要件」の②③に相当する要件)が不要。

- ・適正な保存を担保するための措置として、スキャナ保存が行われた国税関係書類に係る電磁的記録に関して、隠蔽し、又は仮装された事実があった場合には、その事実に関し生じた申告漏れなどに課される重加算税が 10%加重される措置が整備。

(注1) 訂正又は削除を行うことができないクラウド等も含まる。

このほかに、スキャナ保存の改正では、適正事務処理要件のうち、関連する各事務について別の者が行うこととする相互けん制体制、処理の内容を定期的に検査する体制も、経理事務にマンパワーを割けない事業者にとって導入のハードルが高い理由となっていたことから適正事務処理要件全体が廃止されている。

また、検索要件も税務調査でダウンロードの求めに応じる場合には範囲指定・項目組合せ機能を不要となっている。

4.電子取引に係るデータ保存制度

源泉徴収に係る所得税を除く所得税及び法人税に係る保存義務者は、電子取引を行った場合、財務省令で定めるところにより、その電子取引の取引情報に係る電磁的記録を保存しなければならないこととされている。

電子取引の取引情報に係る電磁的記録の保存について規定した旧電帳法第10条では、その電磁的記録を出力することにより作成した書面又は電子計算機出力マイクロフィルムを保存する場合には、その電子取引の取引情報に係る電磁的記録の保存を要しないとされていた。しかし、今回の改正においては、このただし書きが削除されことから、電磁的記録は保存しなければならないとになった。

つまり、所得税、法人税の保存義務者が、令和4年1月1日以後に行った電子取引については、その取引情報に係る電子データを、電子帳簿保存法施行規則に定める保存要件に従って、保存しなければならないことになる。

保存要件を満たしていない場合は、国税関係書類以外の書類とみなされないと判断され、青色申告承認申請の取消事由にもなる可能性もある。

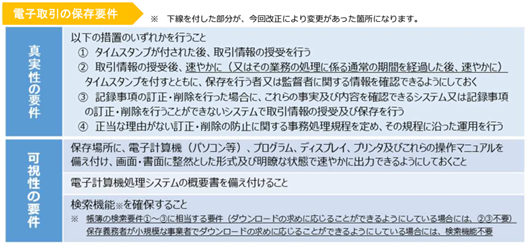

図3

図の出典:国税庁パンフレット「電子帳簿保存法が改正されました」より