令和3年 年末調整で抑えておきたい5つのポイント

2021.09.17

はじめに

国税庁はこのほど、ホームページで令和3年分の年末調整で必要となる年末調整関係書類の変更点について公表した。昨年は大幅な変更や新たな書類等の追加があり、実務的にかなり混乱したが、今年はそこまでの変更はないものの、大きく以下の5つのポイントは押さえておきたい。

1."脱ハンコ"で押印義務の見直し

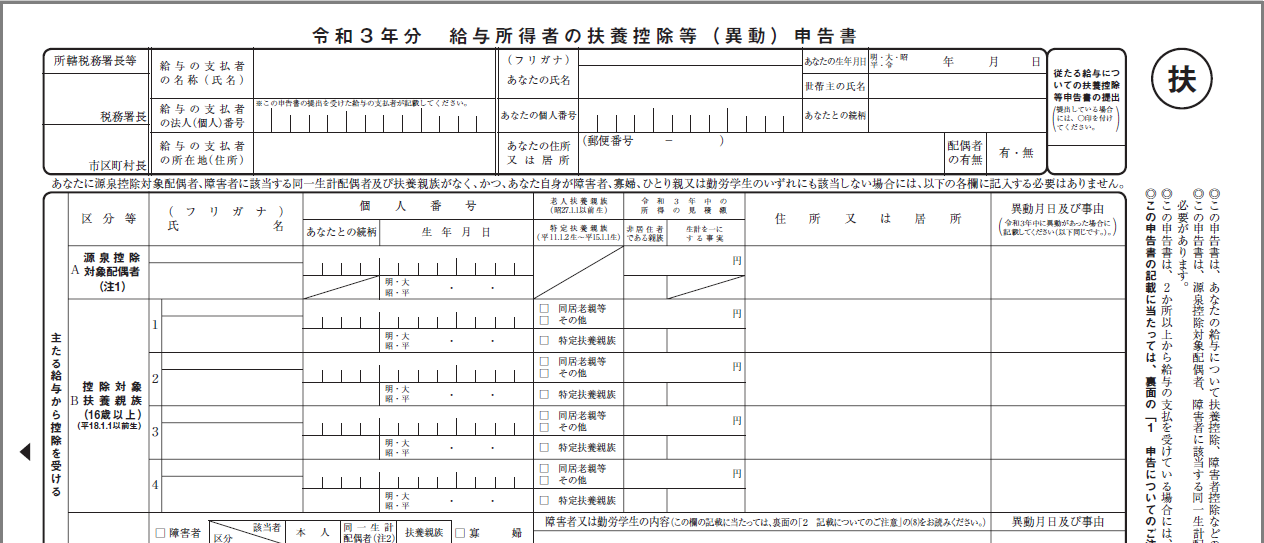

大きな改正ポイントとしては、政府が進める"脱ハンコ"の一環で、税務関係書類における押印義務の見直しが図られた。国税庁ホームページには、押印欄のない様式が順次更新されている。

例えば「給与所得者の扶養控除等(異動)申告書」では、「あなたの氏名」から押印欄がなくなっている。

2.年末調整電子化に伴う税務署への事前申請の廃止

また、従業員の年末調整申告書を電子データで受付・回収する場合、これまでは事前に所轄税務署長に「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」を提出し、承認を受ける必要があったが、事前申請について以下のものは不要となった。

●電子データで受け取る際に事前申請が不要となった申告書

- ※令和3年4月1日以後に提出する申告書から適用

- ・給与所得者の扶養控除等申告書

- ・従たる給与についての扶養控除等申告書

- ・給与所得者の配偶者控除等申告書

- ・給与所得者の基礎控除申告書

- ・給与所得者の保険料控除申告書

- ・給与所得者の住宅借入金等を有する場合の所得税額の特別控除申告書

- ・所得金額調整控除申告書

- ・退職所得の受給に関する申告書

- ・公的年金等の受給者の扶養親族等申告書

- (出典:国税庁「源泉所得税の改正のあらまし」より)

これにより、年末調整業務の電子化に向けて、さらにハードルが下がったことになる。

電子データで回収した扶養控除申告書、保険料控除申告書、配偶者控除等申告書は、翌年1月10日の翌日から7年間保存が義務づけられているが、これらも電子データで保存することが可能だ。

3.住宅ローン控除申告書の押印・申請方法の見直し

住宅ローン控除についても、政府の"脱ハンコ"の流れを受けてすべての申告書への押印が不要になる。

このほか、昨年までは、年末調整を電子化対応していても、唯一手書きの原本の提出が必要であった「住宅ローン控除申告書」が今年から電子化対応する。ただ、電子化対応は「住宅ローン控除申告書」のみとなるため、「住宅ローン控除証明書」部分は原本の提出が必要だ。

4.住宅ローン控除特例の延長

令和3年度税制改正では、住宅ローン控除の特例措置がさらに延長されたほか、適用要件として住宅床面積が40㎡以上に緩和された(1千万円以下の所得制限あり)。

住宅ローン減税は本来、令和2年末までは減税期間が13年、同3年以降は減税期間が10年だった。しかし新型コロナウイルス感染拡大の経済対策として13年間の適用要件が1年延長され、さらに令和3年度税制改正で、適用期限が令和4年末まで延長された。

5.ひとり親控除・寡婦控除の改正

令和3年1月1日以後の給与支払から適用されている「ひとり親控除・寡婦控除」だが、源泉徴収では、令和3年分からの適用となり年末調整時(確定申告)で精算する。

令和3年分の給与に源泉徴収では、令和3年分の扶養控除等申告書をもとに行うことになる。『寡婦控除』は、受給者本人が以下のAまたはBのどちらかに該当し、かつ、所得金額の見積額500万円以下が条件となる。

- A.以下の(1)・(2)のどちらかに該当し、扶養親族(子以外)がいる人

- (1)夫と死別・離婚した後、婚姻していない

- (2)夫の生死が明らかでない

- B.以下の(1)・(2)のどちらかに該当し、扶養親族がいない人

- (1)夫と死別した後、婚姻していない

- (2)夫の生死が明らかでない

『ひとり親控除』は、"生計を一"にする子がいる受給者本人が、以下のいずれかに該当し、かつ、本人の所得金額の見積額が500万円以下が条件となる。

- ・配偶者と死別・離婚した後、婚姻していない

- ・婚姻歴がない

- ・配偶者の生死が明らかでない

ここでの"生計を一"にする該当する子とは、他の方の同一生計配偶者または扶養親族とされておらず、所得の見積額が48万円以下の子。住民票の続柄欄に「夫(未届)」、「妻(未届)」、またはこれらと同様の記載がある人は、事実上婚姻関係と同様の事情にあると認められるため、『寡婦』および『ひとり親』には該当しない。

このほか、年末調整とは異なるが、令和3年から企業が税務署に提出する「給与所得の源泉徴収票」などの法定調書、いわゆる支払調書については、前々年の提出枚数が100枚以上だった場合、令和3年1月1日以降の提出分からはe-Taxまたは光ディスクなどによる電子提出が義務化される。

令和2年までの判断基準は、前々年1千枚以上だったことから、電子提出が義務づけられる対象が大幅に拡大された格好だ。企業としては、「自社が義務化対象になるのか」「対象であればどういう対応をするべきか」を把握し、しっかり準備をしておきたい。